МОШЕННИЧЕСТВО С БУХГАЛТЕРСКОЙ (ФИНАНСОВОЙ) ОТЧЕТНОСТЬЮ: СУЩНОСТЬ, ЦЕЛИ И ПОСЛЕДСТВИЯ ДЛЯ ОРГАНИЗАЦИИ

Aннотация

В статье рассматриваются особенности мошенничества с бухгалтерской (финансовой) отчетностью, целью которого является предоставление ложной информации о финансовом состоянии организации или искажении финансовых результатов для повышения инвестиционной привлекательности компании и получения обманным путем соответствующего финансирования от инвесторов, кредиторов, государственных органов или других заинтересованных сторон. Актуальность исследования на выбранную проблематику обусловлена тем, что в настоящее время фальсификация бухгалтерской (финансовой) отчетности является одной из важнейших проблем бухгалтерского учета как в России, так и в странах с развитой рыночной экономикой. В рамках исследования представлены данные отдельно по каждой выделенной категории мошеннических действий по объему их совершения за исследуемый период. Также в данной статье выделены существующие схемы мошенничества с бухгалтерской (финансовой) отчетностью и представленные возможные мотивы ее искажения. По итогам проведенного исследования раскрыты последствия мошенничества с бухгалтерской (финансовой) отчетностью и выделены возможные варианты решения данного вопроса.

Введение

Развитие современного государства принимает за один из своих основных принципов – способность быстро перестраивать процессы взаимодействия собственных внутренних структурных элементов с точки зрения их технологического обеспечения. К этой парадигме можно отнести и попытки перехода к цифровым валютам, и актуализацию дистанционной работы и обучения, и имплементацию интернет-ресурсов во все сферы жизни. На сегодняшний день мошенничество – один из самых популярных видов преступлений на мировом уровне, а финансовое мошенничество – самое популярное в этой группе преступлений.

К мошенничеству относят намеренные действия одного или более лиц среди руководства, управляющего персонала, сотрудников организации или третьих лиц, предусматривающие использование ложной или недостоверной информации для получения личной выгоды с помощью неоправданных или незаконных механизмов [Терещенко В.С., 2021]. Цифровизация сильно расширяет список последних, чем с готовностью пользуются мошенники. Угрозы могут поступать из внешней среды от потребителей, поставщиков, конкурентов, партнёров по инвестиционным проектам, а из внутренней – от сотрудников по причинам низкого уровня развития корпоративной культуры в организации, малоэффективных стандартов организационной политики, неисполнения процедур внутреннего контроля [Азжеурова К.Е., 2023].

Современные исследования специалистов по борьбе с мошенничеством свидетельствуют о том, что организации ежегодно теряют 5 % доходов из-за финансового мошенничества [Ахполова В.Б., 2023].

Мошенничество является вторым по распространенности типом преступлений в России. В 2022 году на него приходилось 16,5% всех зарегистрированных дел [Касюк Е.А., 2023]. В соответствии со статьей 159 Уголовного кодекса Российской Федерации мошенничество – «хищение чужого имущества или приобретение права на чужое имущество путем обмана или злоупотребления доверием» [Уголовный кодекс Российской Федерации …].

Выделяют три обязательных психологических условия совершения мошенничества – побуждающее (стимул к неправомерному деянию), разрешающее (шанс на успех при попытке совершения неправомерного деяния) и индульгирующее (оправдание неправомерного деяния в собственных глазах и перед лицом закона) [Швырева О.И., 2019]. Если речь идёт о «мошенниках в финансовой сфере, из этих трёх условий чаще всего хватает разрешающего, однако чаще всего два условия из трёх проходят трансформацию: побуждающее условие криминализируется и превращается в полноценное криминальное мышление – противозаконный способ получения денежных средств нормализуется в сознании, а индульгирующий полностью заменяется собственным превосходством – опыт совершения противоправного деяния становится доказательством широкого диапазона своих возможностей, не ограниченного законом или моралью. Рассмотрим соотношение условий совершения мошеннических действий в российских организациях за исследуемый период, представленное в Таблице 1.

Таблица 1

Соотношение условий совершения финансовых мошеннических действий

в российских организациях за период с 2020 года по 2022 год

Table 1

The ratio of conditions for committing financial fraud in Russian organizations

for the period from 2020 to 2022

Условие совершения мошеннических действий (%) | Период наблюдения | ||

2020 г. | 2021 г. | 2022 г. | |

Стимул (побуждающее условие) | 12 | 13 | 16 |

Возможность (разрешающее условие) | 84 | 81 | 76 |

Оправдание (индульгирующее условие) | 10 | 13 | 17 |

Криминальное мышление (пиковое побуждающее условие) | 25 | 21 | 18 |

Чувство собственного превосходства (пиковое индульгирующее условие) | 28 | 27 | 23 |

Самонадеянность (нерациональное разрешающее условие) | 34 | 31 | 27 |

Компетентность (рациональное разрешающее условие) | 89 | 90 | 92 |

Источник: составлено авторами на основании материалов глобального исследования ACFE (Association of Certified Fraud Examiners) за 2020-2022 годы // https://www.acfe.com/

Как следует из представленных данных, в современных российских компаниях распространена переходная модель финансового мошенничества – от систематического к ситуативному с потенциальным переходом в бессистемную фазу. Мошенники всё больше внимания уделяет пониманию собственного стимула к совершению преступления и дальнейшему оправданию в случае успеха. Существует множество видов финансовых мошенничеств, однако среди них неизменной популярностью пользуются такие, как фальсификая финансовой отчетности, коррупция, кража активов, манипуляции закупочной информацией и др. [Гордеев К.С., 2021]. Их анализ за последние три года в России в сравнении с США и Европейскими странами (ЕС) даёт достаточно исчерпывающую информацию по данному вопросу (Таблица 2).

Таблица 2

Рейтинг наиболее популярных видов финансовых мошенничеств за период 2020-2022 годах

Table 2

Rating of the most popular types of financial frauds for the period 2020-2022

Вид финансового мошенничества (%) | Регион / страна | Период наблюдения | ||

2020 г. | 2021 г. | 2022 г. | ||

Фальсификация финансовой отчетности | Россия | 19 | 20 | 22 |

страны ЕС | 25 | 24 | 26 | |

США | 24 | 26 | 27 | |

Коррупция и взяточничество | Россия | 21 | 22 | 23 |

страны ЕС | 24 | 25 | 27 | |

США | 24 | 24 | 25 | |

Нарушение нормативных требований по финансовым операциям | Россия | 19 | 20 | 20 |

страны ЕС | 16 | 17 | 18 | |

США | 16 | 18 | 19 | |

Кража или потеря финансовой информации | Россия | 14 | 17 | 18 |

страны ЕС | 17 | 18 | 20 | |

США | 18 | 20 | 22 | |

Мошенничество с закупками | Россия | 13 | 14 | 14 |

страны ЕС | 18 | 18 | 19 | |

США | 19 | 20 | 21 | |

Кража физических активов или акций | Россия | 21 | 22 | 23 |

страны ЕС | 28 | 29 | 31 | |

США | 23 | 24 | 25 | |

Источник: составлено авторами на основании данных редакционного исследования интернет-издания «Financial Crime Academy / Risk Fraud Management» «A Comprehensive Fraud Case Study Analysis»// https://financialcrimeacademy.org/

Таким образом, на основании представленных выше данных в Таблице 2 отмечается рост по всем показателям в рассматриваемых странах, причем наибольший процент мошенничества составляет кража физических активов или акций.

Далее рассмотрим статистику финансовых операций (мошеннических), совершенных без согласия клиентов в период за 2020-2022 гг. (Таблица 3).

По данным ЦБ РФ, количество банковских операций, проведённых без согласия клиента (именно – юридических лиц), суммарно возросло на 34% в период с 2020 года по 2021 год, но снизилось на 17% в период с 2021 года по 2022 год. Общий объём похищенных средств тоже вырос: в период с 2020 года по 2021 год он возрос на 21%, в период с 2021 год по 2022 год он продолжил свой рост – на 11% [Алексеев Л.В., 2023].

Таблица 3

Финансовые операции (мошеннические), совершённые без согласия клиентов в период с 2020 года по 2022 год в Российской Федерации

Table 3

Financial transactions (fraudulent) committed without the consent of clients in the period from 2020 to 2022 in the Russian Federation

Субъекты финансовой операции | Характер (тип) совершения финансовой операции | Период наблюдения | ||

2020 г. | 2021 г. | 2022 г. | ||

Юридические лица | Непосредственный (с личным участием и контролем отправителя денежных средств) (млн. руб.) | 81 | 232 | 97 |

Опосредованный (посредством совершения интерактивной транзакции) (млн. руб.) | 484 | 493 | 154 | |

Смешанный (с участием третьей транзакционной стороны в лице банковских организаций и т.п.) (млн. руб.) | 444 | 726 | 557 | |

ИТОГО | 1009 | 1451 | 808 | |

Источник: составлено авторами на основании данных ЦБ РФ и аналитического комплекса «Обзор операций, совершённых без согласия клиентов финансовых организаций» за 2020-2022 гг. // https://cbr.ru/analytics/

Как следует из приведённых в таблице данных, около 80% случаев недобросовестных финансовых операций, классифицируемых как мошеннические, приходится на опосредованный и смешанный типы их совершения. В свете всех перечисленных выше проблем возникает логичная задача противостояния им, и эта задача входит в зону ответственности прежде всего Центрального Банка РФ. Меры, предлагаемые им по снижению рисков хищения денежных средств в цифровизированной среде, можно свести к двум большим группам – тем, которые предпринимают коммерческие банки, и тем, которые предпринимают регуляторные органы.

Основная часть

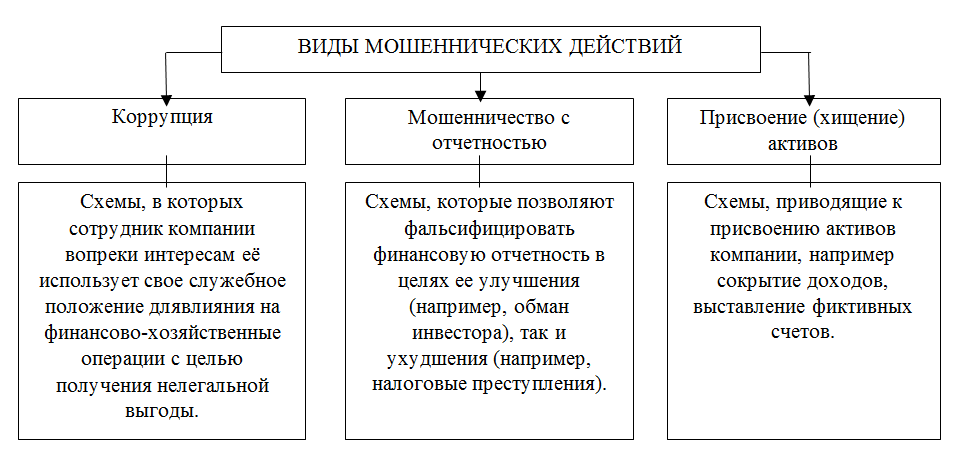

В международной практике мошенничество разделяют на три категории: незаконное присвоение активов, коррупция и мошенничество с финансовой отчетностью (Рисунок 1).

Рис. 1. Виды мошеннических действий

Fig. 1. Types of fraudulent activities

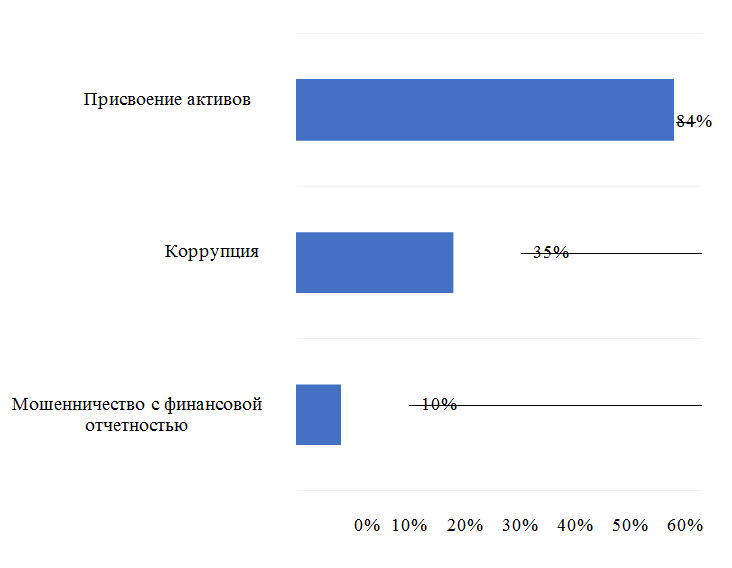

В целях дальнейшего исследования рассмотрим объем совершения основных видов мошенничества за предыдущий год (Рисунок 2).

Рис. 2. Объем совершения основных видов мошенничества за 2022 г.

Fig. 2. Volume of the main types of fraud in 2022

Исходя из указанных данных, стоит отметить, что присвоение активов является наиболее распространенным видом мошенничества, намного опережая и коррупцию, и мошенничество с финансовой отчетностью.

В рамках проводимого исследования можно составить следующую классификацию возможных мошеннических действий, приводящих к искажению финансовой отчетности, внутри отдельно взятой организации, а именно выделить следующие основные группы.

1. Фальсификация бухгалтерской (финансовой) отчётности и прочей финансовой документации с целью сокрытия результатов совершённых ранее неправомерных деяний или получения определённых преимуществ в конкретной организации [Заргарян Д.П., 2024].

2. Прямое присвоение или незаконное использование денежных средств, активов и имущества организации.

3. Сговор с контрагентами в целях незаконного личного обогащения либо продвижения собственных интересов в случае таковой необходимости.

4. Незаконное обогащение с помощью вымогательства, шантажа, подлога и взяток.

Далее подробнее рассмотрим сущность мошенничества с финансовой отчетностью и его причины.

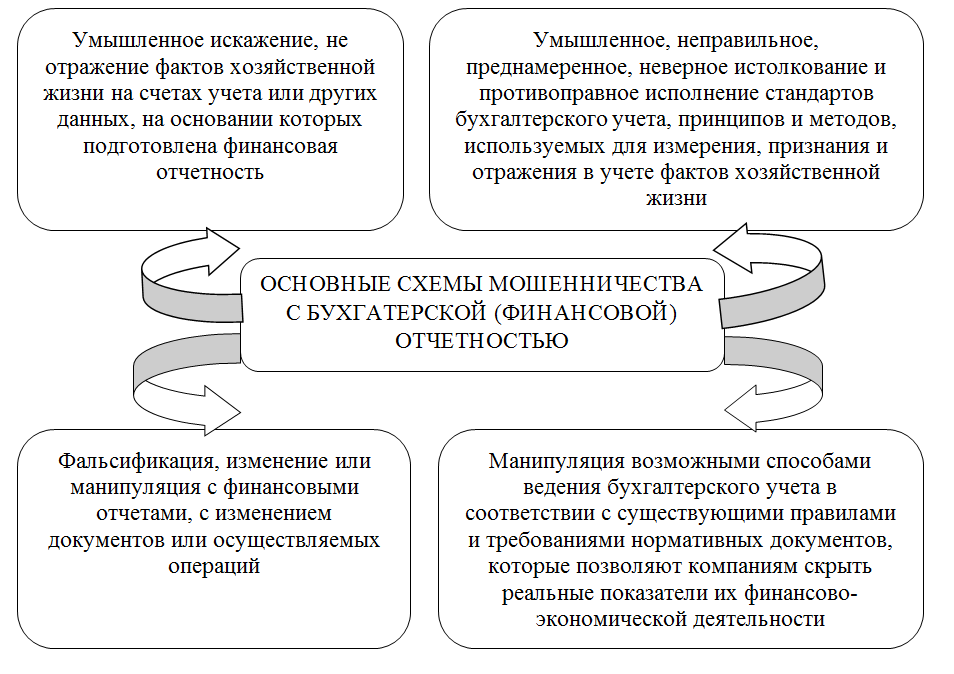

Также мошенничество с бухгалтерской (финансовой) отчетностью может включать в себя следующие схемы, представленные на Рисунке 3.

Рис. 3. Основные схемы мошенничества с бухгалтерской (финансовой) отчетностью

Fig. 3. Basic schemes of fraud with accounting (financial) statements

В большинстве случаев, манипулирования с бухгалтерской (финансовой) отчетностью компании связаны [Боташева Л.С., 2024]:

1) с повышением прибыли, активов, притока денежных средств;

2) со снижением убытков, обязательств, оттока денежных средств.

Завышение активов и выручки может являться результатом преждевременного учета выручки или использования фиктивных записей. Ряд исследований называют в качестве мошеннических действий манипулирование прибылью по широким категориям, включающие изменение методов бухгалтерского учета, манипулирование оценочными значениями и т.д. [Власова А.В., 2022]. Считается, что суммирование чистой прибыли и оборотного капитала является важным предиктором мошенничества. Причина в том, что когда компании имеет более низкое значение соотношения чистой прибыли к объему продаж, это указывает на то, что компания сталкивается с низкой рентабельностью активов и может попытаться манипулировать финансовым отчетом – либо увеличивая доходы, либо сокращая расходы. Отношение оборотного капитала к совокупным активам, что отражается на снижении ликвидности, является стимулом для менеджеров совершать мошеннические действия и в конечном итоге манипулировать бухгалтерскими записями, поэтому компании, пострадавшие от мошенничества, как правило, имеют низкую ликвидность [Горбунова О.А., 2022].

Кроме того, экономический субъект с постоянными операционными убытками будет иметь сокращающиеся оборотные активы по отношению к общим активам. Это является обстоятельством для детального исследования бухгалтерской (финансовой) отчетности экономического субъекта.

Отметим, что внешние пользователи отчетности, заинтересованные значениями финансовых результатов и других данных по определенной организации, обращают свое внимание, на определенные показатели отчетности, как правило это: чистая прибыль, размер выручки, совокупные активы компании. Именно эти показатели, в большинстве своем, подвергаются искажениям [Точиева Л.К., 2020]. Исходя из этого, появляются мотивы искажения бухгалтерской (финансовой) отчетности.

Основные цели искажения бухгалтерской (финансовой) отчетности следующие:

- стремление повлиять на решение инвестора, скрывая тем самым реальное финансовое положение компании (демонстрация инвестиционной привлекательности);

- давление личных обстоятельств сотрудников, ответственных за составление финансовой отчетности, не исключая сокрытие фактов коррупции или хищения активов организации.

- стремление соответствовать показателям, необходимым для осуществления деятельности (например, для получения кредита).

- стремление соответствовать рыночным прогнозным и/или целевым показателям;

- получение конкурентных преимуществ;

- сокрытие факта хищения активов организации.

- снижение налогового бремени на организацию и т. д.

Таким образом, мошенничество с финансовой отчетностью оказывают пагубное влияние и приводят к тому, что на рынке не принимаются эффективные управленческие решения. Мошенничество в финансовой отчетности во многих случаях приводит к нереалистичным ожиданиям, ведущим к неэффективности рыночной системы. Однако эффект от такого мошенничества не ограничивается только финансовым рынком, как следствие отсюда эффект распространяется на всю отрасль, а иногда и на экономику страны или мировую экономику, данный фактор провоцирует неблагоприятные последствия для социального обеспечения граждан [Гордова М.А., 2024].

Последствия мошеннической финансовой отчетности сводятся к:

- ухудшению качества и достоверности процесса финансовой отчетности;

- снижается доверие рынка капитала к надежности финансовой информации;

- ухудшается репутация профессии аудитора в обществе и вызывает подозрения в эффективности аудита финансовой отчетности;

- разрушение карьеры лиц, вовлеченных в мошенничество;

- субъекты, занимающиеся мошенничеством, могут понести существенные экономические потери;

- огромные судебные издержки;

- усиление регулирующего вмешательства со стороны государства;

- снижение надежности рынков капитала и неблагоприятные последствия для национального экономического развития и процветания.

Таким образом, фальсификация финансовой отчетности является одной из важнейших проблем бухгалтерского учета, как и в России, так и в странах с развитой рыночной экономикой. Следствием фальсификации показателей в бухгалтерской (финансовой) отчетности также является снижение эффективности рынка капитала, менее прозрачны, становятся различные сектора экономики.

В результате проведенного исследования можно выделить следующие возможные решения вопроса, связанного с проблемой мошенничества и фальсификации бухгалтерской (финансовой) отчетности в организации:

- Внедрение эффективной системы внутреннего контроля и корпоративного управления (создание службы внутреннего аудита в организации).

- Создание высоких морально-этических принципов в организации (выработка корпоративной культуры, определение зоны ответственности за формирование бухгалтерских записей по каждому объекту учета и за составление форм бухгалтерской (финансовой) отчетности.

- Создание системы наказания за выявленные недобросовестные действия, влияющие на искажение бухгалтерской (финансовой) отчетности (депремирование, выговор, увольнение).

- Разработка процедур, направленных на выявление, расследование и предотвращение мошенничества.

- Использование современных компьютерных технологий (проверка почты и анализ электронных данных).

Подводя итог, можно сделать вывод, в современной экономике одной из актуальных задач является разработка новых методов предотвращения мошенничества с бухгалтерской (финансовой) отчетностью, так как именно достоверная отчетность оказывает влияние на принятие управленческих решений, дает предприятию возможность в привлечении финансирования и способствует установлению отношений с новыми контрагентами.

Список литературы