СПОСОБЫ ВНЕДРЕНИЯ ЭКОЛОГИЧЕСКОГО НАЛОГООБЛОЖЕНИЯ В РЕГИОНАХ РФ

Aннотация

Вопросы взаимодействия государства и бизнеса носят актуальный характер, так как компании обеспечивают социально-экономическое развитие территорий. При этом они оставляют значительный экологический след, что вызывает необходимость стимулирования экологически ответственного поведения. В связи этим нами предлагается совершенствование такого финансового инструмента регулирования деятельности предприятий как экологическое налогообложение. В России уже есть ряд наработок в данном вопросе, но реализация как отдельной системы вызывает дискуссию в научном мире. В связи с этим целью исследования стало изучение российской практики внедрения новых и реформирования имеющихся налоговых инструментов взаимодействия частного и государственного секторов в контексте охраны окружающей среды. Поэтому в статье показана практика применения специальных налоговых режимов, инвестиционных соглашений и проектов, создание особых экономических зон и реализация отдельных льгот и преференций для компаний. Результаты исследования показали, что российское законодательство позволяет совершенствовать реализацию экологического налогообложения на федеральном, региональном, а также локальном уровнях. Это открывает в дальнейшем возможность математического анализа внедрения данного инструмента разными методами и выявления наиболее эффективного. При проведении исследования применялись методы системного анализа, табличной и графической визуализации данных, статистические методы обработки исходных данных. Информационной базой послужили труды отечественных авторов, данные Росстата, ЕМИСС и новостные источники.

Ключевые слова: экологическое налогообложение, специальные налоговые режимы, инвестиционные соглашения, социально-экономическое развитие территорий, взаимодействие государства и бизнеса

Введение

В настоящее время вопросы эффективного взаимодействия государства и бизнеса носят актуальный и дискуссионный характер, так как от деятельности компании происходят как положительные (новые рабочие места, поступления налогов, развитие территорий базирования и др.), так и отрицательные экстерналии (выбросы в окружающую среду, экологические инциденты, влияние на здоровье населения и др.) [Малышев М.К., 2023; Палкина Д.С., 2023] (Табл. 1).

В нашем исследовании изучается влияние на экологию и регулирование промышленной деятельности с помощью финансовых инструментов. При этом предприятия РФ имеют большой потенциал для собственного развития и поддержания социально-экономического развития территорий, что также необходимо учитывать и эффективно регулировать [Корытько Т.Ю., Емельяненко И.С., Шевчук Е.В., 2022].

В развитых странах используется экологическое налогообложение как инструмент, стимулирующий компании на экологически ответственное поведение. В России есть ряд наработок в данном вопросе, но аспект внедрения данного инструмента как системы является важным и проблематичным. Это связано как со сложным законодательством РФ, так и политикой предприятий.

Таблица 1

Показатели деятельности промышленных предприятий в России за 2018–2022 гг.

Table 1

Performance of industrial enterprises in Russia for 2018-2022

Показатель | 2018 | 2019 | 2020 | 2021 | 2022 | 2022 г. к 2018 г. |

Валовой внутренний продукт, млрд руб. | 103 862 | 109 608 | 107 658 | 135 295 | 153 435 | 147,73 |

Валовая добавленная стоимость промышленного производства, млрд руб. | 28 655 | 29 899 | 26 715 | 36 915 | 43 044 | 150,21 |

Среднегодовая численность занятых, млн чел. | 71,6 | 71,1 | 69,6 | 70,8 | 71,2 | 99,44 |

Среднегодовая численность занятых в промышленном производстве, млн чел. | 13,6 | 13,4 | 13,1 | 13,4 | 13,5 | 99,26 |

Образование отходов производства и потребления, млн т | 7125 | 7584,3 | 6824,1 | 8232,1 | 8822,1 | 123,82 |

Сброс загрязненных сточных вод в поверхностные водные объекты, млн куб. м | 12048,9 | 11631,6 | 11065,7 | 10754,8 | 10319,8 | 85,65 |

Выбросы загрязняющих атмосферу веществ, отходящих от стационарных источников, тыс. т | 11909,6 | 14513,2 | 14274,6 | 14458,5 | 14803,9 | 124,30 |

Источник: составлено и рассчитано автором по [Промышленное производство в России, 2023]

В современный период действуют три основных экологических платежа:

- экологический сбор (введён с 2015 г., платится за утилизируемые товары и упаковку);

- утилизационный сбор (взимается с 1992 г., платится за размещение отходов);

- сбор за вредное воздействие на окружающую среду (взимается с 1992 г., платится за выбросы и сбросы вредных веществ) [Тришкина Н.И., Моргун К.Н., 2014].

В данном вопросе экологическое налогообложение, как инструмент регулирования экологической политики предприятий, имеет ряд преимуществ: возможность сочетания с другими инструментами экологической политики, внедрение системы стимулирования субъектов с помощью льгот и санкций, гибкость системы перед внешними и внутренними факторами.

Учитывая вышесказанное, изучение российской практики внедрения новых и реформирования имеющихся налогов становится важным вопросом, так как на данный момент разработаны различные инструменты для регулирования, стимулирования и реализации потенциала предприятий и региона. Поэтому в работе будут рассмотрены инструменты для внедрения на федеральном, региональном и локальном уровнях. Основным инструментом в данном вопросе можно назвать применение специальных налоговых режимов. Они активно используются на разных уровнях, а эксперты и аналитики приводят данные об их эффективности и предварительных результатах [Батайкин П.А., Зарезнов Д.А., 2022; Котов А.В., 2022; Леонов С.Н., 2020; Шалина О.И., Шеина А.Ю., 2024]. Также зарубежный опыт показывает, что вводить налоги без предварительного налогового эксперимента стало нецелесообразным [Киреенко А.П., 2015; Левинсон М.Р., 1998].

Специальные налоговые режимы являются весьма востребованными. Так, из почти 6 млн субъектов малого и среднего предпринимательства в 2022 году 81% субъектов применяли специальные налоговые режимы. В их числе 30% составляют организации и 70% – индивидуальные предприниматели [Совет Федерации…, 2023].

Целью данного исследования является исследование российской практики внедрения новых и реформирования имеющихся налоговых инструментов взаимодействия частного и государственного секторов в контексте охраны окружающей среды. Это позволит рассмотреть возможные способы внедрения экологического налогообложения как в стране, так и на региональном уровне.

Результаты исследования могут быть использованы органами государственной власти при разработке стратегических документов по экономической и экологической политике. Также они будут полезны широкому кругу исследователей, занимающихся вопросами налогообложения, анализом экологической ситуации в регионах с крупными промышленными комплексами, проблемам и перспектив региональной экономики в целом.

Основная часть

Алгоритм будет состоять в последовательном анализе ключевых возможных способов осуществления в России экологического налогообложения. К ним в рамках настоящего исследования отнесены: эксперименты со специальными налоговыми режимами, инвестиционные соглашения, создание особых экономических зон (ОЭЗ) и льготирование предпринимательской деятельности.

1) Эксперимент по внедрению специального налогового режима

В п. 8 ст. 1 НК РФ предусмотрена возможность проведения экспериментов по установлению налогов, сборов, специальных налоговых режимов на территории одного или нескольких субъектов Российской Федерации.

Правоотношения, возникающие в ходе проведения указанных экспериментов, регулируются законодательством о налогах и сборах с учетом особенностей, установленных федеральными законами о проведении экспериментов.

В перечне специальных налоговых режимов находятся:

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог; ЕСНХ);

- упрощенная система налогообложения (УСН);

- система налогообложения при выполнении соглашений о разделе продукции (СРП);

- патентная система налогообложения (ПСН);

- налог на профессиональный доход (в порядке эксперимента; НПД);

- автоматизированная упрощенная система налогообложения (в порядке эксперимента; АУСН).

Существующие виды специальных налоговых режимов при большом количестве принципиальных различий между собой имеют и ряд общих черт. При этом они разбиваются на следующие группы по отношению:

- к масштабам деятельности лиц, применяющих эти режимы: ЕСХН, УСН, ПСН, АУСН предназначены для малых предприятий, а СРП могут применять только полноценные налогоплательщики.

- к кругу налогоплательщиков. ЕСХН, УСН, АУСН доступны как организациям, так и ИП. СРП можно применять только организациям, а ПСН – только ИП. НПД доступен даже для физлиц, незарегистрированных в качестве ИП.

Все действующие специальные налоговые режимы нацелены на снижение налоговой нагрузки на налогоплательщиков и уменьшение отчетности.

Специальные налоговые режимы включают в свою структуру: условия для перехода, объект налогообложения, порядок определения налоговой базы, порядок и сроки уплаты налогов и предоставление декларации.

Например, эксперимент по введению специального налогового режима «Налог на профессиональный доход» (НПД) проводится с 2018 по 2028 гг. Изначально он проводился в 4 субъектах РФ: г. Москве, в Московской и Калужской областях, в Республике Татарстан.

Также эксперимент по внедрению автоматизированной упрощенной системы налогообложения (АУСН) проводится с 2022 по 2027 гг. Изначально он проводился в 4 субъектах РФ: г. Москве, в Московской и Калужской областях, в Республике Татарстан. Сейчас данная система введена почти во всех субъектах РФ.

Новые специальные налоговые режимы вводятся с помощью ФЗ. Например, Федеральный закон "О проведении эксперимента по установлению специального налогового режима "Автоматизированная упрощенная система налогообложения" от 25.02.2022 N 17-ФЗ (последняя редакция).

На данном этапе существует возможность анализа промежуточных результатов проведения налоговых экспериментов. Так, в Таблице 1 представлены данные по специальному налоговому режиму "Налог на профессиональный доход" (НПД). По ним можно отметить высокие темпы прироста всех показателей, это связано как с выведением самозанятых из «теневой» экономики, так и с постепенным территориальным расширением эксперимента.

Данные показатели отражают большой потенциал для развития налога на профессиональный доход в России как в вопросах пополнения бюджетов РФ, так и в аспектах проявления лояльности к государственной политики со стороны населения. Но, несмотря на потенциальную важность самозанятости для рынка труда РФ, среди специалистов существует опасение, что люди, занимающиеся бизнесом и имеющие сотрудников в найме, могут использовать специальный налоговый режим с целью ухода от несения налогового бремени, посредством, к примеру регистрации, своих бывших или будущих сотрудников как самозанятых так же, как ранее они использовали для этих целей механизм ИП. Такие опасения высказывал, в частности, председатель счетной палаты РФ Алексей Кудрин [РИА Новости, 2021].

Таблица 2

Статистическая информация по специальному налоговому режиму

"Налог на профессиональный доход" (НПД)

Table 2

Statistical information on the special tax regime "Professional Income Tax" (PIT)

Показатель | 01.01. 2020 | 01.01. 2021 | 01.01. 2022 | 01.01. 2023 | 01.01. 2024 | 2023 г. к 2019 г., раз |

Количество физических лиц, применяющих специальный налоговый режим «Налог на профессиональный доход», тыс. чел. | 339,7 | 1 603,6 | 3 862,1 | 6 561,5 | 9 278,7 | 27,3 |

Суммарный доход налогоплательщиков НПД, млрд руб. | 43,9 | 250,9 | 850,8 | 944,0 | 1 397,1 | 31,8 |

Уплачено налогов в бюджет РФ, млрд руб. | 1,1 | 3,3 | 21,3 | 37,5 | 59,2 | 52,0 |

Источник: ФНС России

Вторым специальным экспериментальным налоговым режимом является автоматизированная упрощенная система налогообложения. Данный специальный режим предназначен для индивидуальных предпринимателей, являющихся работодателями, и малых предприятий с количеством сотрудников не более пяти (микро-организации), выполняющих условие по уровню дохода (не более 60 млн руб. в год) и имуществу (не более 150 млн руб. остаточной стоимости основных средств). Основная идея этого специального режима заключается в передаче полномочий формировать налогооблагаемую базу обслуживающему банку, который подает информацию для исчисления налога в налоговую инспекцию.

Предполагалось, что данная система упростит декларирование показателей субъектов малого предпринимательства, уменьшит налоговое обременение микро-организаций, сделает платежи более прозрачными и уменьшит налоговый контроль. Так как этот эксперимент не накопил достаточных данных, то оценивать его успешность нецелесообразно. Однако предприниматели охотно изучили новый режим и рассмотрели его на предмет добросовестного ведения бизнеса.

На текущий момент накопилось много спорных трактовок этого экспериментального налога: освобождение от уплаты страховых взносов провоцирует дробление бизнеса (это же наказуемо), неясное положение генерального управляющего в компании (сотрудник или не сотрудник? с ним же договор управления обществом), малое количество уполномоченных банков (почему только семь банков?), кто будет нести ответственность за некорректный расчет налога (кто будет платить штрафы?). За первые месяцы уже выявились сложные аспекты применения этого режима, требующие дальнейшей доработки налогового законодательства [Носкова Е.М., 2022].

2) Инвестиционные соглашения

Существует практика заключения инвестиционных соглашений/проектов между предприятиями и органами государственной власти. Цель данных соглашений модернизация, расширение, укрупнение производств, для поддержания социально-экономического развития территорий. Так, в России есть множество примеров соглашений на основе которых осуществляются инвестиционные проекты (строительство новых мощностей и установок, увеличивают объемы производства, восстановить и модернизировать старые производства и др.) и за его реализацию к компаниям применяют налоговые льготы (освобождение от уплаты налога на имущество, снижение ставки налога на прибыль организаций, снижение ставки налога на имущество организаций до 1.5 процента и др.).

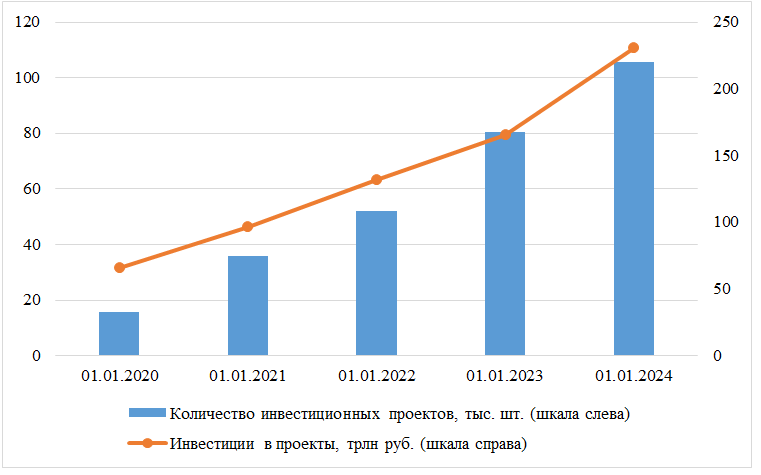

В России с каждым годом наблюдается увеличение количества инвестиционных проектов и вложений в них, этому способствует как государственная политика, так и конъектура мира, которая требует постоянного изменения и гибкости в деятельности бизнеса с учетом мировых трендов (Рис.). Поэтому интерес к данному инструменту набирает актуальность, так как развитие компаний происходит за счет них.

Также российской практике существуют примеры разработки методик и последующего выделения приоритетных инвестиционных проектов, которые позволяют предоставлять определенные льготы и преференции компаниям, осуществляющие их. При этом данный инструмент применяется как на федеральном уровне, так и на региональном. Такие документы и реестры, например, разработаны и представлены в Пермском крае (89 проектов), Вологодской области (11 проектов), Ростовской области (43 проекта) и др.

Рис. Инвестиционные проекты в России в 2020 – 2024 гг.

Fig. Investment projects in Russia in 2020 – 2024

Источник: Цифровая платформа «Инвестиционные проекты».

С помощью данных соглашений государственные органы стимулируют предприятия к изменениям. Например, в 2024 г. врио Губернатора Вологодской области Георгий Филимонов, Министр промышленности и торговли РФ Антон Алиханов, Председатель Совета директоров «Северстали» Алексей Мордашов и мэр города Череповца Вадим Германов подписали специальный инвестиционный контракт (СПИК 2.0). В рамках проекта планируется запуск нового комплекса и вывод из эксплуатации старого оборудования, что повлечет за собой сокращение выбросов загрязняющих веществ на 133 тыс. тонн в год (более 45% от базового 2017 года)., а также снижение выбросов парниковых газов более чем на 2 млн т в год. При этом важным результатом реализации проекта станет производство и реализация промышленной продукции в объеме 85 млн. тонн и создание 327 рабочих мест. Сумма капиталовложений компании «Северсталь» по проекту составляет более 96 миллиардов рублей, а со стороны региона инвестору будет предоставлено 31 млрд руб. налоговых преференций [Официальный портал Правительства Вологодской области, 2024].

Крупнейшая компания по добыче и переработке никеля ПАО «Норникель» также имеет опыт получения налоговых льгот при реализации инвестиционных проектов. Например, в 2018 г. было заключено соглашение о реализации стратегического инвестиционного проекта Мурманской области «Программа реконфигурации производства АО «Кольская ГМК», в которой основной аспект приходится на снижение выбросов в окружающую среду, сохранение рабочих мест и повышение эффективности работы компании. Так, компания за 2018 – 2023 гг. реализовывала данный проект, в которой вложила порядка 34 млрд руб., а региональные органы власти предоставили преференции в форме пониженной ставки по налогу на прибыль и льготы по налогу на имущество организаций [Правительство Мурманской области, 2018].

Таким образом, применение инвестиционных соглашений подразумевает точечную работу с представителями бизнеса, которые составляют основу социально-экономического развития территорий. С его помощью государственные органы власти могут корректировать политики и стимулировать предприятия не только к повышению эффективности производств, но и влиять на их экологическую политику.

3) Создание ОЭЗ

В российской практике присутствует практика создания особых экономических зон (ОЭЗ). Они представляют собой территории с особым правовым статусом, где налоговые, таможенные и другие правила для бизнеса отличаются от общих правил в стране. Это стимулирует компании к быстрым темпам развития для реализации их потенциала и стимулирования российской экономики.

Решение о создании особой экономической зоны утверждает правительство РФ. Создать ОЭЗ можно только для целей, которые прописаны в законе [Федеральный закон от 22.07.2005 N 116-ФЗ]:

- Для развития обрабатывающих отраслей экономики.

- Для развития высокотехнологичных отраслей экономики.

- Для развития туризма и санаторно-курортной сферы.

- Для развития портовой и транспортной инфраструктур.

- Для разработки технологий и коммерциализации их результатов.

- Для производства новых видов продукции.

- На территории Российской Федерации могут создаваться ОЭЗ 4-х типов:

- ОЭЗ промышленно-производственного типа (ОЭЗ ППТ)

- ОЭЗ технико-внедренческого типа (ОЭЗ ТВТ)

- ОЭЗ туристско-рекреационного типа (ОЭЗ ТРТ)

- Портовые ОЭЗ (ПОЭЗ)

В рамках данного исследования рассматриваются ОЭЗ ППТ, так как они оставляют наибольший экологический след среди других типов ОЭЗ. Поэтому экологическое налогообложение в первую очередь направленно на стимулирование экологически ответственного поведения предприятий, находящихся в ОЭЗ ППТ. Данные зоны располагаются в наиболее развитых с экономической точки зрения регионах. Для них характерно преобладание промышленных предприятий, а также наличие разветвленной транспортной инфраструктуры, богатых природных ресурсов и квалифицированной рабочей силы. В настоящее время в России функционируют 50 ОЭЗ: 31 промышленно-производственных, 7 технико-внедренческих, 10 туристско-рекреационных и 2 портовые.

За 18 лет реализации ОЭЗ было зарегистрировано 1128 резидентов, из которых более 123 компаний с участием иностранного капитала из 36 стран. За эти годы общий объем заявленных инвестиций составил порядка 6 трлн. рублей, вложенных инвестиций – более 989 млрд. рублей, было создано более 66 тысяч рабочих мест (заявлено к созданию 184 тысяч рабочих мест), уплачено порядка 368 млрд. рублей налоговых платежей, таможенных отчислений и страховых взносов.

По состоянию на 01 июля 2023 года резидентами ОЭЗ ППТ являлись 367 компаний. Резидентами ОЭЗ ППТ накопленным итогом создано более 29,6 тысяч рабочих мест, осуществлено 514,5 млрд рублей инвестиций, объем выручки составил порядка 1 476,3 млрд рублей, уплачено 190,9 млрд рублей налоговых, таможенных отчислений и отчислений в государственные внебюджетные фонды [Министерство экономического развития РФ, 2024].

Приведем примеры резидентов и преференций, на которые они могут претендовать, реализуя свою деятельность в ОЭЗ ППТ. Так, компании – резиденты территории ОЭЗ «Дубна» в Московской области могут не платить налог на имущество в течение 10 лет, земельный и транспортный налоги – пять лет. Налог на прибыль тоже снижен. Первые восемь лет ставка налога 2%, с девятого по 14-й год – 7%, после 14 лет – 15,5% [Министерство инвестиций…, 2023].

В ОЭЗ ППТ «Нягань» можно получить следующие льготы и преференции: 0% налог на имущество первые 10 лет с момента постановки имущества на баланс; 2% – 15,5% налог на прибыль; 0% – земельный налог первые 5 лет с момента возникновения права собственности. При этом условия чтобы стать резидентом необходимо осуществить капитальные вложения в сумме не менее чем 120 млн руб., из них не менее 40 млн руб. – в течение трех лет со дня заключения соглашения [Особая экономическая зона…, 2024].

Таким образом, следует отметить высокий потенциал ОЭЗ в сфере регулирования компаний, которые осуществляют в них свою деятельность. Данный инструмент может также создать условия для соблюдения экологической повестки и стать основой для внедрения экологического налогообложения, т.к. в ОЭЗ уже есть условия для реализации промышленной деятельности и их эффективность можно отследить по имеющимся аналитическим данным.

4) Льготирование предпринимательской деятельности

Помимо указанных выше инструментов существует практика реализации отельных льгот для компаний, которые выполняют ряд условий. Так, в России в настоящее время отдельные хозяйствующие субъекты могут получить такие преференции как:

- промышленная ипотека;

- концессионные соглашения;

- субсидии;

- автоматическое продление лицензий;

- сокращение срока оплаты по договорам с государственными компаниями и корпорациями;

- льготные условия софинансирования проектов и др.

Они также разработаны и реализуются с целью обеспечения экономического роста и суверенитета, развития отдельных сфер и экономики в целом, а также для специальных задач, поставленных президентом РФ. Их использование показывает гибкость российской экономической и законодательной систем, что также является важным в реализации экологического налогообложение. Так видится возможным внедрение не всей системы сразу, а постепенно реализуя элементы по мере готовности экономики.

Заключение

Таким образом, на основе проведенного исследования можно сделать вывод, что в российской практике существуют инструменты, которые могут реализовать экологическое налогообложение в РФ. Так, нами рассмотрены специальные налоговые режимы; инвестиционные соглашения/проекты; особые экономические зоны; льготирование предпринимательской деятельности.

Представленный список нельзя назвать закрытым, так как существуют и другие финансовые и налоговые инструменты взаимодействия между предприятиями и государством. На данном этапе исследования они были отобраны с целью системной реализации в РФ экологического налогообложения. При этом отметим, что наиболее эффективными можно обозначить специальные налоговые режимы и инвестиционные соглашения/проекты в связи с возможностью регулирования деятельности как в регионах, так и на отдельных предприятиях, а также способствуют осуществлению такой функцию государства, как сохранение и способствование благополучной экологической обстановки регионов (ст. 42 Конституции РФ).

Преимуществом отобранных инструментов является то, что они уже реализуются в России, но с акцентом на другие сферы (повышение эффективности предприятий, здоровье население, обеспечение эконмической безопасности и суверенитета страны). Данный факт открывает возможность внесения изменения в законодательство как на федеральном, так и на локальном уровне. Это является значимым аспектом, так как одним из барьеров внедрения и реализации экологического налогообложения можно обозначить сложность и отсутствие понимания по реализации его отдельных аспектов на территории РФ.

В дальнейшем становится возможным изучение налоговых инструментов взаимодействия государства и корпораций с помощью математического инструментария и последующего выбора наиболее эффективного способа реализации экологического налогообложения в РФ. В связи с этим и учитывая продолжающуюся реализацию ESG-повестки в России возможно продолжить исследование с использованием эконометрических методов, что и представляет собой перспективу данной работы.

Благодарности

Статья подготовлена в соответствии с государственным заданием для ФГБУН ВолНЦ РАН по теме НИР № FMGZ-2022-0012 «Факторы и методы устойчивого социально-экономического развития территориальных систем в изменяющихся условиях внешней и внутренней среды».

Список литературы

С. 270-272.