РОЛЬ БАНКОВСКОЙ СИСТЕМЫ В ОБЕСПЕЧЕНИИ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ ГОСУДАРСТВА

Aннотация

На сегодняшний день роль банковского сектора в обеспечении экономической безопасности любого государства очень велика, поскольку обусловлена такими факторами, как: глобализация экономики, финансовые кризисы, объем инноваций в финансовом секторе. Именно поэтому исследование банковской системы в разрезе экономической безопасности является важным аспектом для разработки эффективной экономической политики и обеспечения устойчивого развития страны. Помимо этого, в условиях экономической нестабильности именно банковский сектор определяет благосостояние граждан и уровень предпринимательской активности в стране. Целью исследования является обоснование взаимосвязи между стабильностью и устойчивостью банковской системы и эффективностью уровня экономической безопасности Российской Федерации. В статье рассматривается сущность банковской системы и экономической безопасности, а также их нормативно-правовое обеспечение. Проведен анализ эффективности деятельности банковского сектора России. Дана оценка финансовой безопасности РФ. Выявлена взаимосвязь банковской и экономической систем.

Ключевые слова: банковский сектор, экономическая безопасность, ключевая ставка, финансовая система, взаимосвязь

Введение

Банковская система является неотъемлемой частью финансовой системы государства, играя ключевую роль в формировании и обеспечении финансовой безопасности. Ее стабильность и эффективность оказывают значительное влияние на макроэкономические процессы, включая улучшение уровня жизни, развитие производства, распределение капитала и поддержку национальных стратегических целей. При этом банковская система не изолирована от угроз – от внутренних колебаний до внешних геополитических факторов, которые могут дестабилизировать финансовую систему.

Минимизация рисков и угроз, связанных с банковской системой, способствует укреплению финансовой безопасности страны. Это, в свою очередь, оказывает положительное влияние на экономическую безопасность государства, поскольку стабильность финансовой системы создает основу для долгосрочного экономического роста, устойчивости и конкурентоспособности на международной арене [Марамыгин М. С., Шатковская Е. Г., Логинов М. П., 2021].

Таким образом, целью данного исследования является обоснование взаимосвязи между стабильностью и устойчивостью банковской системы и эффективностью уровня экономической безопасности Российской Федерации.

В соответствии с Федеральным законом от 02.12.1990 N 395-1 (ред. от 28.12.2024) «О банках и банковской деятельности»: «банковская система Российской Федерации включает в себя Банк России, кредитные организации, филиалы иностранных банков, а также представительства иностранных банков». В России банковская система представлена двумя уровнями. На одном уровне находится Центральный Банк РФ, а в состав другого уровня входят банки и небанковские кредитные организации [Федеральный закон Российской Федерации «О банках и банковской деятельности …].

В Российской Федерации на сегодняшний день реализуется Стратегия экономической безопасности РФ, которая была утверждена Указом Президента РФ от 13.05.2017 г. № 208. В соответствии с данной стратегией обеспечение экономической безопасности – реализация органами государственной власти, органами местного самоуправления и Центрального банка Российской Федерации во взаимодействии с институтами гражданского общества комплекса политических, организационных, социально-экономических, информационных, правовых и иных мер, направленных на противодействие вызовам и угрозам экономической безопасности и защиту национальных интересов Российской Федерации в экономической сфере [Указ Президента Российской Федерации «О Стратегии экономической безопасности …].

Основная часть

Банковский сектор имеет высокий потенциал как один из элементов системы экономической безопасности государства, и является важным субъектом экономики. Он оказывает влияние на все сферы общественной жизни.

Одним из важных направлений деятельности Центрального Банка в рамках монетарной политики является установление ключевой ставки – минимального процента под выдачу кредитов коммерческим банкам. Анализ ее динамики за 2020-2024 гг. представлен на рисунке 1 [Казимагомедов А.А., 2020].

По данным рисунка можно сказать, что ставка рефинансирования в анализируемом периоде достаточно нестабильна. Причиной этому служит геополитическая нестабильность. Динамика ключевой ставки в период 2022-2024 гг. оказывает негативное воздействие на экономику РФ, поскольку это приводит к снижению покупательской способности и сокращению спроса на акции в пользу государственных облигаций и, соответственно, к экономическому спаду. Однако, рост ставки рефинансирования также может положительно сказываться на экономической ситуации государства, потому как ключевая ставка является инструментом денежно-кредитной политики, направленным на сдерживание уровня инфляции. Помимо этого, такое изменение ключевой ставки может способствовать укреплению национальной валюты за счет привлечения иностранных инвестиций [Ключевая ставка Банка России …].

На сегодняшний день наблюдается увеличение ставок и на кредитные ресурсы, и на депозитные вклады, что приводит к росту спроса на сберегательные счета в связи с желанием населения как сохранить свои денежные ресурсы и уберечь их от растущей инфляции, так и приумножить собственные средства.

Более детально показатели деятельности банковского сектора проанализированы в таблице 1.

По данным таблицы 1 можно выявить тенденции развития банковского сектора Российской Федерации на основании показателей его деятельности [Банковский сектор. Аналитический обзор …]

Прирост ипотеки в РФ по итогам 2024 года замедлился до 10,4 % после рекордного уровня 31,9 % в 2023 году, когда рынок был сильно перегрет массовой господдержкой. Такая динамика ипотечных кредитов связана с сокращением в 2024 году льготных условий по жилищным кредитам.

Объем портфеля корпоративных кредитов увеличивается с каждым годом в условиях ухода иностранных компаний с отечественного рынка в силу геополитической нестабильности. В связи с этим возрастает количество свободных направлений для развития бизнеса и, как следствие, сокращается риск банкротства в виду минимальной конкуренции. Также, причиной этому послужил рост льготных программ.

Накопление объема портфеля потребительских кредитов в рассматриваемом периоде связано с увеличением спроса физических лиц на такой кредитный ресурс, как кредитные карты, что, в свою очередь, обусловлено низким уровнем доходов населения и финансовой грамотности.

На основании роста вышеперечисленных показателей возрастает чистая прибыль банковского сектора. Однако, темп роста в 2023 году относительно 2022 года значительно выше темпа роста данного показателя в 2024 году по сравнению с 2023 годом. Такое резкое изменение является следствием систематического недоинвестирования российских банков в резервы по потенциальным кредитным потерям, а также происходит роспуск резервов при высокой кредитной активности. Все это в совокупности представляет собой большие риски для банковской деятельности [Прибыль российских банков …].

Рентабельности капитала отражает эффективность деятельности банков, а ее динамика имеет неустойчивый характер. В 2023 году данный показатель имел рекордное значение за весь анализируемый период – 14,9 %. Причиной этому послужила относительно невысокая ключевая ставка. Минимальное значение наблюдалось в 2022 году и составило 1,8 %, что связано с геополитической нестабильностью.

Таким образом, можно сказать, что все показатели в целом увеличиваются, однако темп роста в 2024 г. меньше, чем в 2023 г., это говорит о совокупном снижении спроса на кредитные ресурсы в связи с увеличением ключевой ставки.

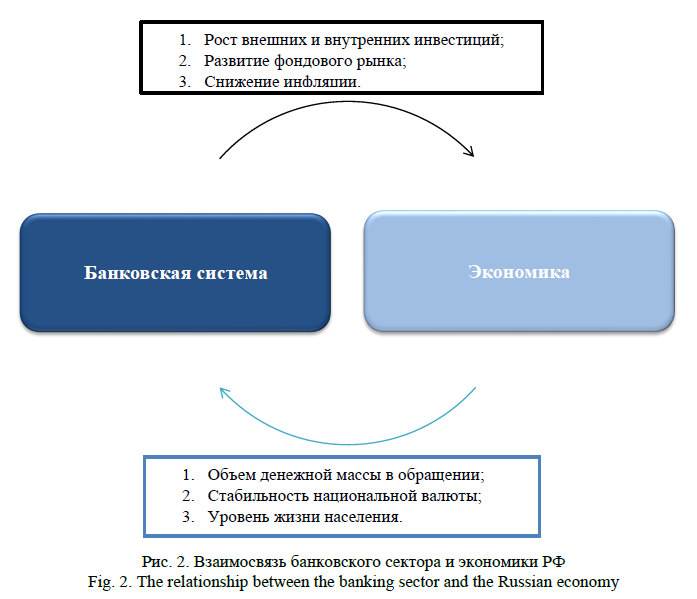

На сегодняшний день банковская система играет большую роль в укреплении экономики России. Также, стоит отметить, что банки осуществляют свою деятельность в экономике в условиях прямой зависимости от факторов ее развития. На рисунке 2 отражена взаимосвязь экономики страны и банковской системы [Березина Е.Д., 2023].

Важной частью экономики государства является финансовая система и обеспечение ее безопасности. Критерии финансовой безопасности характеризуют уровень экономической безопасности в целом и в разрезе ее различных типов. В таблице 2 представлены индикаторы финансовой безопасности, которые оказывают влияние на банковскую систему.

Проведя оценку уровня финансовой безопасности РФ на основании индикаторов, приведенных в таблице, можно определить наиболее существенные угрозы и факторы влияния на устойчивость как системы финансовой безопасности РФ, так и банковской [ВВП России …].

Финансовая система на сегодняшний день достаточно нестабильна, это в основном связанно с экзогенными шоками, которые смогли повлиять на устойчивость финансовой безопасности РФ.

Положительной тенденцией является сокращение дефицита бюджета к 2024 году на 0,6 % относительно 2022 года. В период 2020-2021 гг. наблюдается профицит бюджета. Однако, его дефицит в период 2022-2024 гг. удовлетворяет пороговому значению 3 % и, соответственно, не представляет угрозы для обеспечения финансовой безопасности страны [Дефицит бюджета России …].

Уровень инфляции на протяжении всего анализируемого периода превышает пороговое значение, которое составляет 4 %. Пик роста данного показателя наблюдается в 2022 году, что связано с нестабильной экономической ситуацией в стране, вызванной геополитической нестабильностью. В целях сдерживания такого резкого роста инфляции, Центральный Банк использует инструменты денежно-кредитной политики, а именно изменение ключевой ставки в зависимости от быстроменяющихся внешних условий [Инфляция и ключевая ставка …].

Внутренний долг представляет собой обязательства государства перед физическими лицами, крупными компаниями и банками страны, возникающие в следствии выпуска долговых инструментов, в частности – облигаций. Данный индикатор удовлетворяет пороговому значению на протяжении 2020-2024 гг. и имеет незначительное отклонение за данный период. Пик роста внутреннего долга наблюдается в 2022 году, что вызвано геополитической нестабильностью [Государственный внутренний долг …].

Уровень безработицы показал положительную тенденцию на протяжении всего рассматриваемого периода. За 2020-2024 гг. наблюдается сокращение данного показателя почти в два раза. В целом, данный индикатор за весь период находится значительно ниже порогового значения. На такое резкое снижение уровня безработицы в большей мере повлияли санкции от зарубежных государств и прекращение с некоторыми из них экономического сотрудничества с 2022 года по настоящее время, так как это привело к расширению отечественного производства, увеличению рабочих мест [Трудовые ресурсы …]

Доля лиц с денежными доходами ниже прожиточного минимума во всей численности населения показал положительную тенденцию в период 2020-2023 гг. Однако, в 2024 году наблюдается резкий рост данного показателя, в результате которого доля лиц с денежными доходами ниже прожиточного минимума достигла значения 2021 года. Также, стоит отметить, что данный индикатор находится выше порогового значения. Все это в значительной степени может привести к угрозам в отношении уровня и качества жизни российских граждан. К таким угрозам можно отнести: снижение доходов населения, уменьшение доходной части государственного бюджета за счет налоговых поступлений, а также к усилению доли дифференциации населения по уровню дохода, и, как следствие, снижение покупательской способности. [Неравенство и бедность …]

Таким образом, рассмотренные угрозы финансовой безопасности оказывают влияние как на банковский сектор, так и на экономическую безопасность в целом.

Заключение

На основании проведенного исследования видно, что состояние банковской системы влияет не только на финансовые показатели, но и на социальные, в частности на уровень и качество жизни. Помимо этого, невысокий уровень и низкое качество жизни служат косвенным подтверждением недостаточной развитости банковской системы.

Банковский сектор оказывает влияние на уровень жизни населения. Например, в отношении физических лиц это происходит путем выдачи потребительских кредитов, благодаря которым граждане могут приобретать товары и услуги, которые им необходимы на ежедневной основе.

Также, как говорилось ранее, ЦБ РФ выступает регулятором инфляции, которая влияет на размер и качество потребительской корзины, что сказывается на уровне и качестве жизни.

Касаемо юридических лиц, это происходит путем выдачи кредитов на открытие и развитие бизнеса, что положительно влияет на уровень благосостояния населения, поскольку увеличивает занятость населения и рост его доходов, и, как следствие повышает внутреннее потребление в целом [Дефицит бюджета России …]

Подводя итог, можно сказать, что имеется двусторонняя взаимосвязь между эффективностью уровня экономической безопасности страны и формированием, а также развитием стабильной банковской системы.

Список литературы

экономической безопасности страны // Экономическая безопасность: финансовые, правовые и IT аспекты: Материалы четвертой Всероссийской

научно-практической конференции, Иркутск-Томск, 10 ноября 2022 года / Под

научной редакцией И.В. Цвигун, А.А. Шелупанова. – Иркутск: Байкальский

государственный университет, 2023. – С. 24-29.

банковского сектора и рынка банковских услуг. – Волгоград: Изд-во «Сфера», 2022. – 96 с.