ОСОБЕННОСТИ КРЕДИТОВАНИЯ МАЛОГО БИЗНЕСА С ПРИМЕНЕНИЕМ ИНСТРУМЕНТОВ ФИНАНСОВОГО ИНЖИНИРИНГА: МИРОВОЙ И ОТЕЧЕСТВЕННЫЙ ОПЫТ

Aннотация

В работе исследуются особенности кредитования малого бизнеса с применением инструментов финансового инжиниринга на глобальном и отечественном уровнях. Анализируется роль малого бизнеса в современной экономике: его вклад в занятость, инновации и устойчивый рост, а также проблемы доступа к кредитам в условиях мировой трансформации финансового сектора. На основе обзора мировой практики выделяются ключевые тенденции внедрения финансового инжиниринга: переход к инновационно-гибридным кредитным схемам, интеграция цифровых технологий, применение структурированных продуктов, государственно-частное партнерство и поддержка через гарантии и субсидии.

Особое внимание уделяется российскому контексту: динамике развития сектора МСП, влиянию цифровизации банковских процессов, применению ИИ, машинного обучения, блокчейна и API-инициаций для повышения прозрачности и эффективности кредитования, а также роли государственной поддержки в формировании адаптивной модели финансирования. В статье представлены сравнительная таблица зарубежных моделей кредитования МСП и российской модели, что иллюстрирует сходства и различия в институциональной основе, технологической базе, регуляторной среде и результативности.

Основные результаты показывают, что доля цифровых заявок на кредиты МСП продолжает расти, а общий объем банковского кредитования демонстрирует тенденцию к росту за счет инжинирингово-цифровых подходов. Внедрение секьюритизации, хеджирования, краудлендинга, а также интеграция финансовых платформ способствует снижению издержек и расширению доступа к ресурсам для малого бизнеса, включая микропредприятия с минимальным залогом.

В заключении подчеркивается, что финансовый инжиниринг становится стратегическим направление модернизации кредитных отношений: он обеспечивает более гибкие и адаптивные кредитные продукты, повышает финансовую доступность, управляемость рисками и улучшает инвестиционную активность МСП. Рекомендуется дальнейшее развитие унифицированных стандартов инжиниринговых инструментов, усиление цифровизации процессов, а также дальнейшее развитие институтов гарантирования и краудфандинга в рамках государственной поддержки и рыночных механизмов.

Ключевые слова: инжиниринг, секьюритизация, хеджирование, краудлендинг, финансовые платформы, МСП, кредитование, цифровизация

Введение

В условиях динамичной трансформации мировой экономики малый бизнес играет стратегическую роль в обеспечении занятости, технологического развития и устойчивого роста ВВП. Однако доступ МСП (малых и средних предприятий) к кредитным ресурсам остается одной из ключевых проблем как для развивающихся, так и для развитых стран. По данным Всемирного банка, около 40% малых предприятий по-прежнему сталкиваются с ограничениями в получении заемных средств, что обуславливает необходимость использования инновационных финансовых инструментов и технологий [Федеральная служба государственной …; World Bank …].

В результате на рубеже XXI века произошел переход от традиционных схем кредитования к инжиниринговым моделям, предполагающим использование финансовых инноваций, цифровых решений и риск-ориентированных методов анализа. Финансовый инжиниринг обеспечивает создание гибких и адаптивных кредитных продуктов, которые учитывают индивидуальные особенности заемщика, сезонность бизнеса, цифровую репутацию и возможности интеграции с экосистемами банков.

«В целом финансовый инжиниринг:

- допускает использование финансовых инструментов, которые в Международных стандартах бухгалтерского учета (МСБУ) понимаются как любой контракт на финансовый актив для одной стороны и финансовое обязательство для другой;

- использует финансовые инструменты на финансовых рынках, получая доходы от секьюритизации (от торговли ценными бумагами и финансовыми инструментами, а также превращение долгов в ценные бумаги);

- решает сложную проблему управления хозяйствующим субъектом, разделяет ее на ряд подпроблем, способных воспринять те или иные апробированные практикой финансовые инструменты или для достижения цели конструирующей инновации» [Мельникова Н.С., 2017].

Цель работы

Цель исследования состоит в анализе особенностей кредитования малого бизнеса с использованием инструментов финансового инжиниринга и в оценке их влияния на доступность финансирования, устойчивость заемщиков и риски банков. Авторская задача – систематизировать мировой опыт применения финансового инжиниринга, определить ключевые механизмы (хеджирование, секьюритизация, структурирование сделок, цифровые технологии и государственно-частное партнерство) и оценить их адаптацию в отечественной практике. В рамках исследования формулируются гипотезы о том, что внедрение инжиниринговых решений позволяет снизить стоимость кредита, ускорить его цикл и расширить арсенал инструментов финансового управления рисками для субъектов МСП.

Материалы и методы исследования

Методы исследования: анализ мирового и российского опыта кредитования МСП в рамках финансового инжиниринга, сопоставительный подход к моделям инжиниринга в разных странах, обзор государственной поддержки и цифровых технологий (искусственный интеллект, машинное обучение, блокчейн, API-банкинг), а также сопоставление институциональной и технологической баз с учётом данных Банка России, Росстата и отраслевых источников. Использованы структурированные данные и иллюстративные таблицы (таблица сравнения стран и таблица отечественно-зарубежных различий), а также обобщение примеров практик P2P-платформ, секьюритизации и гарантированных механизмов.

Результаты исследования и их обсуждение

Малый бизнес играет стратегическую роль в экономике большинства стран, обеспечивая более 20-30 % ВВП и до 50 % занятости. В России, по данным Росстата, на 2024 год зарегистрировано около 5,8 млн субъектов МСП, из которых более 85 % составляют микропредприятия [Федеральная служба государственной …]. Несмотря на устойчивое развитие сектора, доступ МСП к кредитным ресурсам остаётся ограниченным: лишь около 30 % компаний регулярно пользуются банковскими займами

[Иванова А.А., 2024].

Основными препятствиями являются высокие процентные ставки, недостаток залогового обеспечения, сложные процедуры проверки и низкий уровень финансовой грамотности. В этих условиях всё большую роль играет финансовый инжиниринг, позволяющий проектировать новые формы и механизмы кредитования – от гибридных продуктов до цифровых платформ peer-to-peer кредитования.

В мировой практике развитие кредитования МСП сопровождается активным использованием структурированных и цифровых финансовых решений. Основные тенденции были систематизированы в Таблице 1.

Таблица 1

Мировые тенденции применения инструментов финансового инжиниринга

в кредитовании малого бизнеса

Table 1

Global trends in the application of financial engineering tools in small business lending

Страна / регион | Особенности модели | Инструменты финансового инжиниринга | Результаты |

США | Либеральная модель, развитый финтех-сектор | Секьюритизация МСП-портфелей, скоринг на базе Big Data, P2P-платформы (Kabbage, LendingClub) | Рост доступности кредитов, снижение издержек на 25–30 % |

ЕС (Германия, Франция) | Социально-инновационная модель с госгарантиями | Гарантийные фонды (KfW, Bpifrance), программы ЕСIF | Снижение ставок по займам МСП на 2–3 п.п. |

Китай | Государственно-инновационная модель | Цифровые платформы Ant Group, WeBank, AI-скоринг | Доля цифровых кредитов МСП > 45 % |

Япония, Корея | Корпоративно-инжиниринговая модель | Госгарантии, страхование рисков МСП | Возвратность кредитов 95–97 % |

Скандинавия | ESG-ориентированные решения | Зелёные кредиты, климатические деривативы | Рост устойчивого финансирования на 20 % |

Источник: составлено автором по данным [Организация экономического сотрудничества …, 2023; Организация экономического сотрудничестваб 2024; Карловская Е.А. и др., 2024; Федеральная служба государственной статистики …]

В развитых странах финансовый инжиниринг обеспечивает переход от традиционных форм кредитования к инновационно-гибридным системам, интегрирующим цифровые технологии, государственные гарантии и производные инструменты управления рисками.

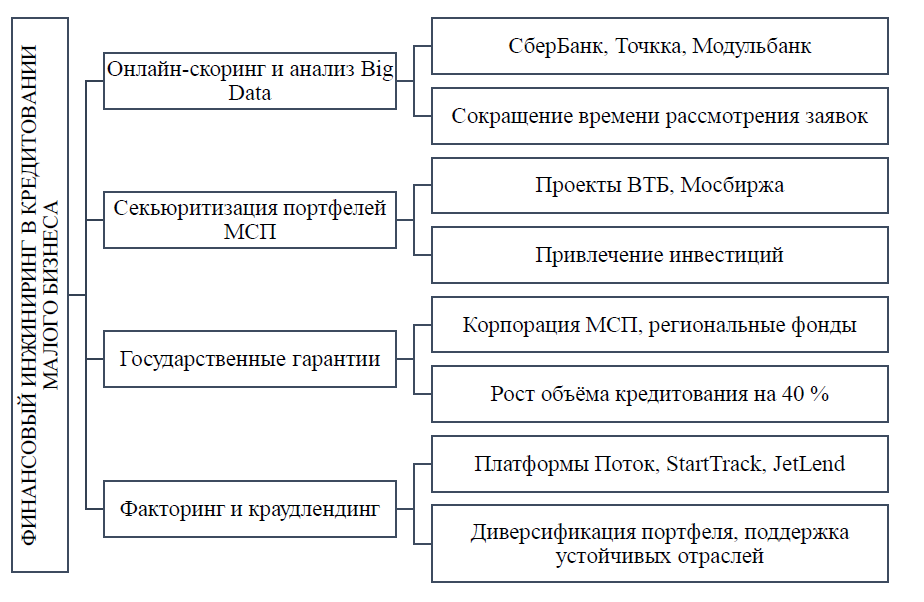

В России внедрение финансового инжиниринга в сектор кредитования малого бизнеса началось после 2014 года в рамках политики импортозамещения и государственной поддержки предпринимательства. Основные направления – цифровизация, создание гарантийных механизмов и применение структурированных кредитных продуктов (Рисунок).

Рис. Основные формы реализации финансового инжиниринга в кредитовании малого бизнеса

в России

Fig. The main forms of financial engineering implementation in small business lending in Russia

Источник: составлено автором [Банк России …; Ваганова О.В., Мельникова Н.С., Буряк А.С., 2025; Европейский банк реконструкции …; Европейское управление по ценным …; Иванова А.А., 2024; Мельникова Н.С., 2017; Организация экономического сотрудничества …, 2023; Организация экономического сотрудничества …, 2024; Карловская Е.А. и др., 2024]

Благодаря внедрению инжиниринговых технологий доля цифровых кредитных заявок МСП к 2025 г. превысила 60 %, а общий объём задолженности МСП достиг 13,9 трлн руб. [Банк России …]. По данным Банка России, к 2024 году объём кредитования малого и среднего бизнеса составил около 12 трлн руб. Это свидетельствует о системной трансформации кредитного рынка и постепенном переходе к инжинирингово-цифровой модели взаимодействия банков и предпринимателей.

Особое значение в развитии инжинирингового подхода имеет цифровизация банковских процессов. Применение технологий искусственного интеллекта, машинного обучения и блокчейна позволяет реализовать новые форматы кредитования:

- смарт-кредитование – автоматизированное предоставление займов с онлайн-оценкой рисков и без участия человека;

- кредитование на основе транзакционных данных – анализ оборотов компании по расчетному счёту, динамики платежей и цифрового рейтинга клиента;

- P2P-и краудлендинговые платформы, соединяющие инвесторов и предпринимателей напрямую, минуя традиционные банковские звенья;

- API-интеграция банков и экосистем (например, Сбер, Тинькофф, Альфа-Банк) — позволяет использовать данные из ERP-систем и онлайн-касс для оценки кредитоспособности заемщика.

Финансовый инжиниринг в цифровой среде позволяет банкам снизить издержки на обслуживание клиентов, повысить прозрачность операций и предложить индивидуальные решения. Это особенно важно для микропредприятий, не располагающих значительным залогом и требующих ускоренного оборота капитала [Карловская Е.А. и др., 2024].

Сравнение отечественной и зарубежной практики показывает, что Россия постепенно приближается к международным стандартам финансового инжиниринга. Сравнительная характеристика представлена в Таблице 2.

Таблица 2

Сравнение моделей кредитования малого бизнеса (Россия и зарубежные страны)

Table 2

Comparison of small business lending models (Russia and other countries)

Параметр | Зарубежные модели | Российская модель |

Институциональная основа | Развитые институты гарантирования и венчурного финансирования | Многоуровневая система поддержки (Корпорация МСП, ФРП, ВЭБ.РФ) |

Технологическая база | Интеграция ИИ, Big Data, API-банкинга | Активное внедрение финтех-платформ и онлайн-скоринга |

Регуляторная среда | Гибкое регулирование инновационных кредитных инструментов | Постепенная адаптация законодательства (Закон № 211-ФЗ о цифровых финансовых активах) |

Инжиниринговые решения | Секьюритизация, хеджирование, цифровые облигации | Кредитные конвейеры, госгарантии, краудлендинг |

Эффективность | Высокая диверсификация источников кредитования | Рост доступности кредитов при снижении ставок на 2–3 п.п. |

Источник: составлено автором по данным Банка России, Корпорации МСП, ВЭБ. РФ [Банк России …; Организация экономического развития сотрудничества, 2023; Организация экономического сотрудничества, 2024; Федеральная служба государственной …;

World Bank …]

На данный момент, Россия следует пути адаптивной модели, сочетающей рыночные механизмы и государственную поддержку, при этом ключевым драйвером развития становится цифровизация финансового инжиниринга.

Финансовый инжиниринг становится определяющим фактором модернизации систем кредитования малого бизнеса как в России, так и за рубежом. Использование его инструментов способствует повышению доступности кредитов для субъектов малого предпринимательства, снижению уровня кредитных рисков за счёт хеджирования и секьюритизации, оптимизации взаимодействия между банками, государством и заемщиками, а также формированию гибридных цифрово-инжиниринговых моделей кредитования, соответствующих условиям цифровой экономики. Мировой опыт демонстрирует эффективность интеграции инновационных технологий и государственной поддержки, а российская практика подтверждает потенциал дальнейшего развития таких механизмов [Организация экономического сотрудничества …, 2024; Карловская Е.А. и др., 2024; World Bank …].

Применение инструментов финансового инжиниринга в отечественной банковской системе создает основу для устойчивого роста МСП, расширения их инвестиционной активности и повышения конкурентоспособности национальной экономики.

Таким образом, мы можем сказать, что финансовый инжиниринг в современной банковской практике выступает не просто инструментом инновационного развития, но и системным подходом к проектированию финансовых решений, направленных на повышение эффективности, устойчивости и доступности кредитных ресурсов для субъектов малого предпринимательства.

Установлено, что концепция финансового инжиниринга формировалась как результат интеграции экономических, математических и технологических методов управления финансовыми потоками. В банковской сфере он проявляется в разработке и комбинировании инновационных инструментов – секьюритизации, хеджирования, факторинга, гибридных кредитных продуктов, а также цифровых технологий анализа и скоринга заемщиков.

Современная кредитная система малого бизнеса строится на многоуровневой институциональной основе, включающей государственные, региональные и частные механизмы поддержки, а также активно использует возможности цифровизации. Применение финансового инжиниринга обеспечивает более точное управление рисками, адаптацию кредитных продуктов к индивидуальным особенностям заемщиков и ускорение кредитного цикла.

Следовательно, финансовый инжиниринг становится стратегическим направлением эволюции кредитных отношений. Он обеспечивает не только повышение эффективности банковской деятельности, но и устойчивое развитие сектора малого предпринимательства, способствуя диверсификации источников финансирования, росту инвестиционной активности и укреплению конкурентоспособности национальной экономики.

Заключение

Переход к инжиниринговым моделям позволяет существенно повысить доступность кредитования для субъектов малого бизнеса за счет гибридных и цифровых форм финанcирования. В развитых странах наблюдается активное использование секьюритизации, кредитных конвейеров, госгарантий и финтех-решений; в России — шаги по цифровизации банковских процессов, гарантийным механизмам и структурированным продуктам, что приводит к росту доли цифровых заявок и общему объему МСП-кредитования. По данным за период до 2024 года в России доля цифровых кредитов МСП к 2025 году ожидалась выше 60%, а объем задолженности МСП достиг 13,9 трлн руб.; общий объём кредитования МСП по состоянию на 2024 год составил около

12 трлн руб. Эффективность достигается за счёт снижения издержек, повышения прозрачности операций и адаптации продуктов под индивидуальные характеристики заемщиков, включая цифровую репутацию и интеграцию с банковскими экосистемами.

Финансовый инжиниринг стал стратегическим направлением эволюции кредитования малого бизнеса, обеспечивая диверсификацию источников финансирования, снижение рисков за счет хеджирования и секьюритизации, а также ускорение кредитного цикла через цифровые технологии. Мировой опыт демонстрирует эффективность интеграции инноваций и государственной поддержки; российская практика подтверждает потенциал дальнейшего развития таких механизмов и необходимости активной цифровизации, государственно-частного партнерства и адаптации регуляторной базы. В целом инжиниринговый подход позволяет создать гибридные цифрово-инжиниринговые модели, повышающие доступность и устойчивость кредитования МСП при минимизации рисков, что способствует росту инвестиционной активности и конкурентоспособности экономики.

Список литературы

№ 6(401). С. 29–38. DOI 10.33979/2073-7424-2025-401-6-29-38.

С. 14-19

P. 157–176.